基差交易是指以某月份的期货价格为计价基础,以期货价格加上或减去双方协商同意的基差来确定双方买卖现货商品的价格的交易方式。这样,不管现货市场上的实际价格是多少,只要套期保值者与现货交易的对方协商得到的基差,正好等于开始做套期保值时的基差,就能实现完全套期保值,取得完全的保值效果。如果套期保值者能争取到一个更有利的基差,套期保值交易就能盈利。

基差交易的实质,是套期保值者通过基差交易,将套期保值者面临的基差风险通过协议基差的方式转移给现货交易中的对手,套期保值者通过基差交易可以达到完全的或盈利的保值目的。

可以说,现货价格与期货价格真正融为一体,期货市场的经济功能得到了充分发挥和利用。连结现货市场和期货市场的纽带就是基差,现货市场绝大多数的定价体系都是以基差为基础而建立和形成的,期货市场的许多操作策略也都建立在对基差变化和判断的基础之上。

由于期货价格现在已被视为反映现货市场未来供求的权威价格,现货商更愿意运用期货价格加减基差作为远期现货交易的定价依据。特别是在一些大型交易所中,许多会员都有现货经营业务,他们参加期货交易的主要目的就是套期保值,会员之间进行基差交易已有可能。基差交易大都是和套期保值交易结合在一起进行的。

基差=现货价格-期货价格。基差可以是正数也可以是负数,这主要取决于现货价格是高于还是低于期货价格。现货价格高于期货价格,则基差为正数,又称为远期贴水或现货升水;现货价格低于期货价格,则基差为负数,又称为远期升水或现货贴水。

基差交易概念的数学表达,F为期货价格,S为现货价格,B为基基差价格。我们可以清晰的看出绝对的价格波动被转化为基差的相对变动。

谈到基差,必须与时间和地点联系在一起,即某地点某一时刻的基差。在基差中,反映了现货和期货两个市场之间的运输成本和持有成本:运输成本,是指基差的空间因素,不同地点的基差随运输费用而不同。持有成本,是指基差的时间因素,即持有或储存商品由某一时间到另一时间的成本,包括储存费用、利息、保险费、损耗费等。因此,同一地点的基差是随着时间而变动的,离期货合约到期的时间越长,持有成本就越大,反之则越小。当非常接近合约的到期日时,某地的现货价格与期货价格必然几乎相等,两者间可能存在的微小差别就是交割成本。

二、影响基差的主要因素

基差取决于现货价格与期货价格两者之间的关系,凡是可以影响这两者的因素最终都会影响基差,包括商品近远期的供给和市场需求情况、替代商品的供求和价格情况、运输因素、政治因素、季节因素、自然因素等。当上述因素发生变化,导致某地点的谷物短缺、供不应求时,现货价格相对期货价格出现上涨,表现为基差变强。反之,当某地点的谷物供应过剩、供大于求时,现货价格相对期货价格出现下跌,表现为基差变弱。

三、基差的变化特点

对于同一地区来说,在不同时间内,由于现货价格与期货价格的关系随时发生变化,所以基差也经常发生变化,或是变强,或是变弱。基差变化具有以下特点:1.基差变化只与期现价格的差异有关,与期现价格的高低无关。现货和期货价格都出现下跌,但基差可能变强;现货和期货价格都出现上涨,但基差也可能变弱。2.尽管不同年份之间的价格变动剧烈和频繁,但基差的变化相对稳定,幅度较小。

四、基差变化对套期保值交易的影响

对于套期保值交易来说,基差是一个十分重要的概念,做了套期保值交易后,交易者必须随时注意观察基差的变化情况。因为基差是一个集中反映现货价格和期货价格的变化情况及其关系的概念,当现货价格和期货价格随市场的供给和需求情况等发生变化时,基差也会随之出现变化。当基差变强时,对期货卖方即空头套保者有利,能够获得额外的盈余,但多头套保者要蒙受一部分损失;当基差变弱时,则出现相反结果。

由于基差的变动相对稳定,为套保交易者观察现货价格和期货价格的变动趋势和幅度创造了极为方便的条件。如果能利用好基差变化的最佳时机,建立套保头寸或结束套保,就可以取得最佳保值效果,这就是期货市场中的基差交易方法。套期保值交易者可以通过对储存成本和历史基差的分析,预测未来基差可能增强或减弱,并通过一系列复杂的价差交易(同时买入和卖出不同月份的期货合约)和转单交易(平掉某一期货月份的部位,并在另一期货月份重新开仓),将不利的基差变为有利的基差,甚至从基差的变动中盈利。

五、现货市场中的基差定价

现货市场中的基差定价是指经现货买卖双方同意,以一方当事人选定的某月份期货价格作为计价基础,以高于或低于该期货价格若干金额来买卖现货,买卖双方不理会现货价格的涨跌变化,而直接以双方商定的基差来进行交易。

例一:7月1日,贸易商在芝加哥下设的转运站与农场主签订购买1万蒲式耳大豆的合同,交货期在9月下旬,收购价为650美分。同时,贸易商打算在年底出售该批大豆,于是在1月合约上进行卖出保值,当日1月合约价格为610美分,贸易商买入价格的基差为1月合约40美分。9月20日,大豆运入贸易商的仓库中,贸易商向农场主付款。

1.贸易商如何确定基差

10月20日,贸易商与国外油厂签订出口合同,交货期为12月中旬。贸易商计算了从9月20日到12月中旬期间所发生的全部费用:储存费和资金占用利息等共计40美分、事先已购买芝加哥-海湾地区-国外口岸的海运费50美分,贸易商利润10美分,共计100美分。

由于买入价格的基差为1月合约40美分,而且贸易商已经进行卖出保值,价格变化不会对其产生影响,因此贸易商只要能够保证卖出价格的基差等于140美分,就可以获得10美分的盈利。所以,贸易商的目标就是在12月中旬交货时,卖出价格的基差仍然是140美分。

于是,贸易商确定其卖出报价是CNF升贴水140美分+CBOT1月大豆合约的价格,后者暂不确定,在交货期内由国外油厂根据期货盘面价格自主决定。

2.贸易商和油厂如何进行基差定价

10月20日签订合同时,1月合约的价格为620美分,油厂在620美分的价位进行买入保值,贸易商7月1日已在610美分的价位进行了卖出保值。

12月15日,贸易商完成大豆装运,通知油厂点价。油厂确定期货买入价格为740美分后,贸易商和油厂分别对冲持有的期货部位,同时双方按880美分(CNF升贴水140美分+CBOT1月大豆合约价格740美分=880美分)结清该批大豆的货款。

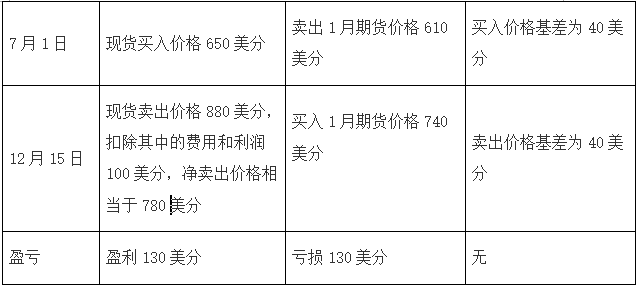

3.贸易商和油厂的盈亏情况

在该笔基差交易中,贸易商在现货和期货市场的盈亏情况如下:

可以看出,不论大豆价格的涨跌,贸易商事先确定的卖出价格中已经包含了经营利润10美分,所以只要买入价格的基差与卖出价格的基差完全相同,也就是套保开始时的基差与套保结束时的基差完全相同,就可以稳赚10美分/蒲式耳的经营利润。

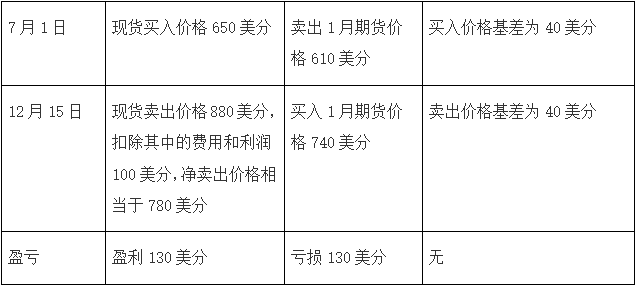

在该笔基差交易中,油厂在现货和期货市场的盈亏情况如下:

4.期转现交易在基差定价中的应用

12月15日油厂进行点价时,可能会遇到这样的问题:油厂和贸易商都希望在740美分的价位对冲已持有的期货部位,这样油厂的现货买入价格为840美分,贸易商的现货卖出价格为840美分,双方的基差都为100美分,由于合同签订时的基差与现货买卖时的基差完全相同,不会给双方带来任何额外的损失或盈利。但由于市场行情的波动,双方都无法在这一价位顺利平仓,油厂不得不在730美分对冲,由于基差变强而产生10美分的损失,而贸易商可能被迫在755美分对冲,由于基差变弱产生15美分的损失。在这种情况下,基差发生了不利变化,影响了预期利润。

期货转现货交易的功能之一,是消除现货市场的买卖双方在交易过程中遇到基差变化的风险。期转现交易的双方一定是现货市场中的买卖双方,进行期转现时必须有现货商品的转移,同时双方可以按照自由协商的价格在场外进行平仓。这样,买卖双方通过场外协议平仓,避免了因期价波动导致基差变化的风险,实现了期货价格与现货价格变动的一致性,锁定了现货经营利润。在本例中,如果油厂和贸易商都能够在740美分的价位对冲已持有的期货部位,相当于套保开始时和结束时的基差未发生变化,不会影响预期的经营利润。

12月15日,油厂确定期货买入价格为740美分后,油厂和贸易商交换了各自清算会员的名称和交易账号。贸易商通知其清算会员,按照740美分的价格从油厂所在清算会员的交易账号中接收其全部买入持仓,同时油厂通知其清算会员将相应的买入持仓转移贸易商所在清算会员的交易账号。这样,不管12月15日的市场价格是多少,该笔交易按照740美分成交。

六、基差在期货交割中的作用

现货商经常利用基差来比较期货交割和现货销售的经济性,以判断是选择在期货市场还是现货市场中销售谷物。在进入交割期以后,时间因素对基差的影响逐渐消失,某一地点的现货价格和期货价格应完全聚合。如果某地区期货价格的基差高于现货价格的基差,也就是期货价格高于现货价格,现货商就会将谷物抛售到期货市场中,交割随之出现。

将现货价格的基差和期货交割价格的基差相比较:如果前者小于后者,说明在现货市场出售的价格低于在期货市场出售的价格,交割有利可图,所以现货商应选择交割;反之,现货商应选择在现货市场出售谷物。可见,基差使得期货市场的交割行为十分透明。